...Делимобиль - продолжение

Основные коэффициенты финансовой устойчивости: Долг к капиталу (🟠>2): 2,02 Чистый долг / EBITDA (🟡 от 2,5 до 4): 3,5 EBITDA / Проценты к уплате (🟡 от 1,5 до 3): 1,9 Коэффициент текущей ликвидности (🔴<1,5): 0,2 Z-счет Альтмана (по РСБУ) (🔴<1,1): -2,3

Долговая нагрузка находится на среднем уровне, при этом показатели улучшились по сравнению с прошлым годом благодаря докапитализации и росту бизнеса. Однако компания остается хронически убыточной, что приводит к критически низкой ликвидности, а модель Альтмана сигнализирует о высоких рисках дефолта.

Кредитные рейтинги и скоринг: ✅ A+ от АКРА (15.05.23, стабильный) ✅ Скоринг Интерфакса: ВB по отчету от 31.12.22 Внутренний скоринг показывает крайне низкое, неинвестиционное значение. Расхождение с рейтингом АКРА выглядит неслучайным.

Анализ ситуации: Бизнес демонстрирует привлекательную рентабельность по EBITDA и сильный операционный денежный поток, но сталкивается с острым дефицитом собственного капитала и хроническими убытками по чистой прибыли. Основная проблема – непосильные лизинговые платежи, которые «съедают» денежный поток.

Это не просто рефинансозависимость – компания может продолжать работу только при условии постоянных финансовых вливаний: роста долга или регулярной докапитализации со стороны собственников. Ситуация постепенно улучшается, но сроки и перспективы выхода на устойчивую траекторию остаются неочевидными.

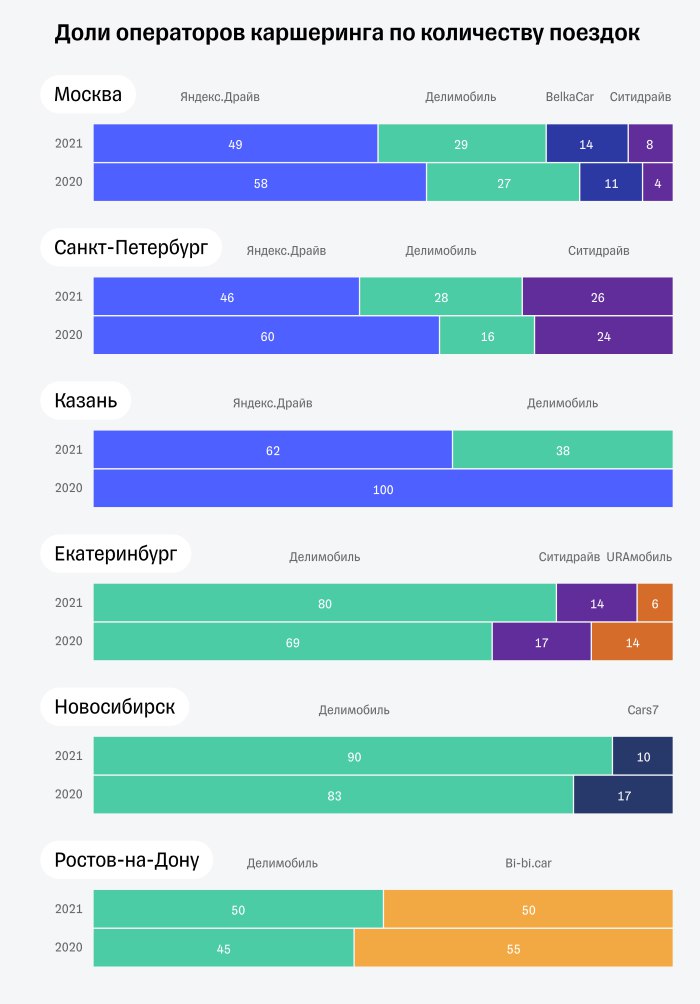

Рыночные перспективы: Для оценки долгосрочных перспектив необходимо глубокое понимание рынка, которым аналитик не обладает. «Делик» конкурирует с такими гигантами, как «Яндекс» и «Сбер» (сервис «Сити-Драйв»). «Яндекс» уже доминирует в Москве и Санкт-Петербурге, а на рынке такси фактически вытеснил всех конкурентов, включая «Сити-Мобил» от Сбера. В каршеринге борьба продолжается: «Делик» укрепился в регионах, развивая инфраструктуру для обслуживания парка.

Возможные сценарии: Продолжение конкурентной борьбы с постепенным усилением позиций Продажа бизнеса «Яндексу» или другому стратегическому инвестору Проведение IPO

Инвестиционные выводы: Спекулятивно бумага выглядит привлекательно: высокий купон и низкая вероятность фатальных событий в ближайшие 3-6 месяцев. Однако для консервативного инвестора, формирующего «спящий» портфель на 3 года, риски (включая долговую нагрузку и убыточность) представляются чрезмерными.

Рекомендация: Потенциально интересный инструмент для тактических спекулятивных вложений, но не для долгосрочных инвестиций «купи и забудь». Требуется постоянный мониторинг финансового состояния компании и рыночной динамики.